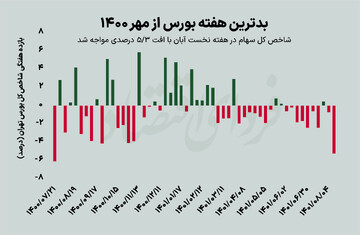

فردای اقتصاد: این روزها سرمایهگذاران بورسی، شرایط مناسبی را سپری نمیکنند. ریزش قیمتها در تالار شیشهای همچنان ادامه دارد و با وجود تاکید کارشناسان بر وجود محرکهای بنیادی مناسب و رسیدن قیمت بسیاری از سهمها به سطوح ارزندگی، اما خروج سرمایهها بیوقفه ادامه دارد و در هفته اول آبانماه نیز شاخص کل سهام با ثبت افت هفتگی ۵.۳ درصدی، بیشترین میزان عقبنشینی از مهر ۱۴۰۰ را تجربه کرد تا از این منظر رکورد یکساله بیشترین سقوط هفتگی را از آن خود کند.

در این میان بسیاری از فعالان تالار شیشهای، انگشت اتهام خود را به سمت بازار بدهی نشانه گرفتهاند و افزایش نرخها در این بازار را که در روزهای گذشته با رسیدن به میانه کانال ۲۴ درصد، در سقف ۱۰ ماهه جای گرفته است، یکی از مهمترین دلایل شتابگیری روند نزولی سهام عنوان میکنند. افزایش نرخی که با توجه به رابطه معکوس میان قیمت و بازدهی، از کاهش قیمت اوراق مذکور ناشی میشود. اما دلیل ریزش همزمان قیمتها در هر دو باند بازار سرمایه چیست؟

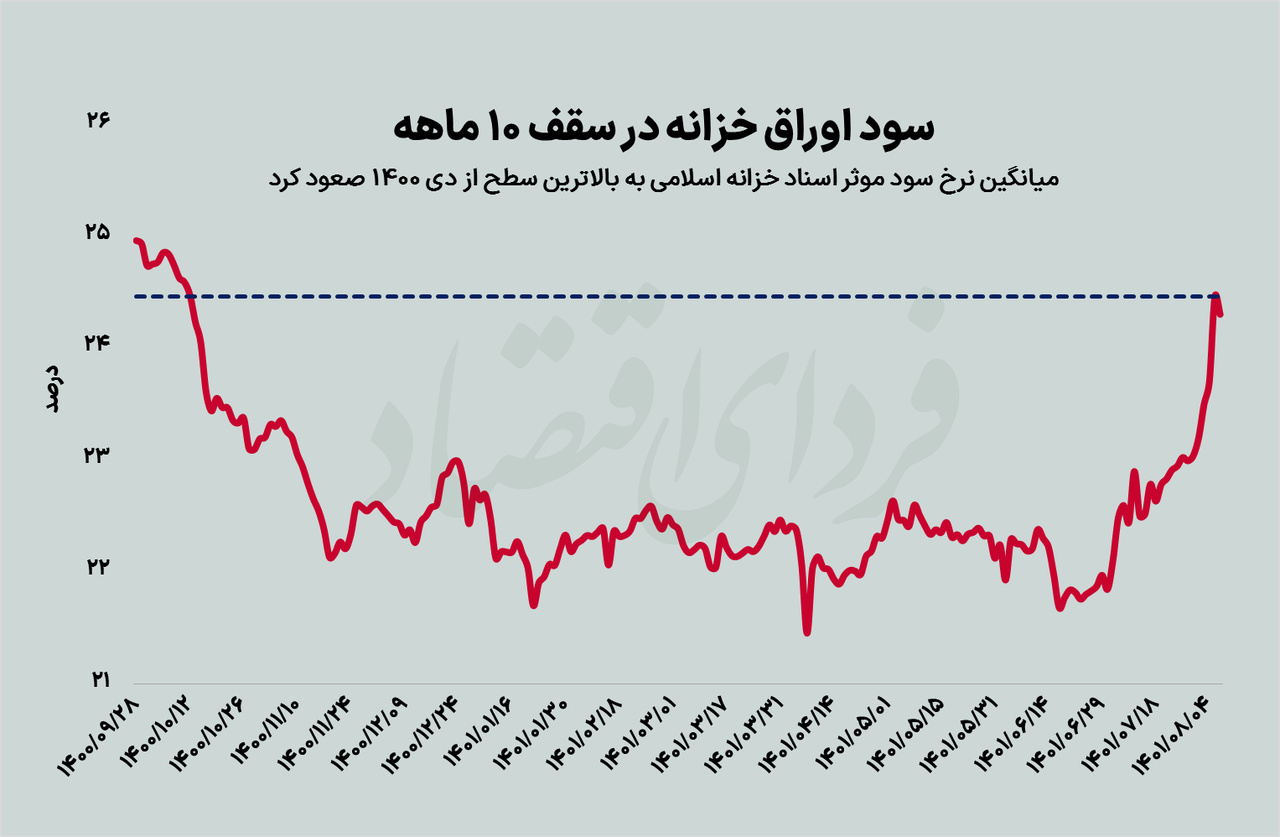

سود اخزا در سقف ۱۰ ماهه

آنگونه که آمارها نشان میدهد در هفتهای که گذشت میانگین نرخ سود موثر اوراق خزانه اسلامی به کانال ۲۴ درصد بازگشت. یعنی سطحی که از دی ۱۴۰۰ تا کنون تجربه نشده بود. در بازار اوراق بدهی دولتی اسناد خزانه «اخزا» بیشترین سهم را دارند. از اواخر سال گذشته تا کمی پیشتر، محدود ماندن عرضه اوراق از سوی دولت و همزمان با آن تقاضای دستوری شکل گرفته از سوی صندوقهای بورسی که فراتر از عرضه بود، باعث نوسان کممقدار نرخ سود اخزاها در حوالی ۲۲ درصد شده بود. در روز پایانی مهرماه اما میانگین نرخ سود موثر اوراق خزانه وارد کانال ۲۳ درصدی شد و به سرعت راه افزایش را در پیش گرفت؛ به طوری که در پایان هفته این نرخ از ۲۴ درصد نیز فراتر رفت (بالاترین سطح از میانه دی ۱۴۰۰) و میانگین YTM (بازده موثر تا سررسید) آنها نیز به بیش از ۲۵ درصد رسید.

از نگاه کلان، دو عامل افزایش انتظارات تورمی و همزمان با آن ابهام در فضای سرمایهگذاری سبب شده تا هر دو بازار، روندی نزولی به خود بگیرند. در این میان ابهام در سرمایهگذاری از وزن بالاتری برخوردار بوده و به موجب آن حتی انتظارات تورمی نیز نتوانست زمینه را برای رشد قیمت سهام در تالار شیشهای فراهم کند. در واقعی در فضای شکل گرفته، عملا سودهای ثابت حتی اگر از حداقل میزان ریسک هم برخوردار باشند، جذابیت چندانی نداشته و صاحبان سرمایه به دنبال گزینهای هستند تا بتواند سود واقعی کسب کند. شاید بازار ارز یا حتی مسکن در چنین فضایی از شانس بالاتری برای ورود پول برخوردار باشند. شرایطی که به نظر میرسد احتمالا تا رسیدن به یک ثبات در فضای کلان اقتصادی و مولفههای غیراقتصادی ادامه یابد.

بازار داغ اوراق گام

اوراق گام یا گواهی اعتبار مولد که برای تامین سرمایه در گردش بنگاهها و تامین مالی طی زنجیره تولید یک محصول مورد استفاده قرار میگیرند، اوراق کوتاهمدت با سررسید کمتر از یکسال و بدون کوپنی هستند که در سال جاری به شدت مورد استقبال بنگاهها قرار گرفته و شرکتهای متعددی در صنایع مختلف اقدام به انتشار و استفاده از این اوراق کردهاند. بر اساس آخرین آمارهای اعلامی از سوی بانک مرکزی، مجموع اوراق گام صادرشده توسط بانکها از بهمن ۱۳۹۹ تا پایان مهر ۱۴۰۱ برابر با ۳۰.۲هزار میلیارد تومان بوده و همچنین مقرر شده تا پایان سال جاری حداقل بهمیزان ۱۰۰ هزار میلیارد تومان از معاملات بورس کالا از طریق ابزارهای اعتباری مانند اوراق گام تسویه شود و تأمین مالی سرمایه در گردش زنجیره نفت، گاز، فرآوردههای نفتی، پتروشیمی و صنایع شیمیایی و نیز زنجیره صنایع غذایی و کشاورزی حداقل بهمیزان ۱۰۰ هزار میلیارد تومان با استفاده از ابزارهای تأمین مالی زنجیرهای از قبیل اوراق گام صورت پذیرد.

به نظر میرسد یکی از مهمترین دلایل استقبال بنگاهها از این اوراق در سال جاری، مساله تنگنای نقدینگی و کاهش پرداخت تسهیلات توسط نظام بانکی بوده است که شرکتها را مجبور کرده برای رفع نیازهای کوتاهمدت خود در حوزه نقدینگی، از ابزارهای بازار سرمایه بهرهبرداری نمایند. در واقع از آنجا که سیاستهای پولی بانک مرکزی جهت کنترل متغیرهای پولی و نرخ تورم سبب شده تا پرداخت تسهیلات توسط نظام بانکی در ماههای اخیر به شدت کاهش یابد، برخی از بنگاهها برای رفع نیاز نقدینگی خود از نظام بانکی به سمت بازار سرمایه متمایل شدهاند. ضمن آنکه اوراق گام در اقلام ترازنامه بانکهای عامل درج نمیشود و در اقلام زیرخط قرار میگیرد. از این رو عملا انتشار این اوراق مشمول سیاستهای کنترل مقداری ترازنامه بانکها توسط بانک مرکزی (مبنی بر سقف رشد ۲ تا ۳ درصدی ترازنامه بانک عامل به صورت ماهانه) نمیشود و به همین علت، بانکها نیز تمایل زیادی به انتشار این اوراق دارند. به این ترتیب، شرایط مذکور سبب شده تا رشد محسوسی در انتشار این اوراق طی نیمه اول سال صورت پذیرد و انتظار بر آن است که در نیمه دوم سال نیز با توجه به تداوم شرایط تنگنای نقدینگی، استفاده بنگاهها از این ابزار تامین مالی همچنان افزایش یابد.

صندوقهای بورسی در تنگنا

تداوم فضای رکودی سهام و چشمانداز نه چندان مطلوب از آینده این بازار با توجه به پابرجا بودن برخی عدم قطعیتها در فضای سیاسی و اقتصادی کشور سبب شده تا این روزها شاهد افزایش درخواست برای ابطال یونیتهای سرمایهگذاری در صندوقهای با درآمد ثابت و افزایش کسری بسیاری از این نهادهای مالی باشیم. آنگونه که بررسیها نشان میدهد در حال حاضر فاصله قیمت آماری و قیمت ابطال برخی از صندوقهای بورسی حتی از ۳ درصد فراتر رفته و آنها را با کسری قابل ملاحظهای که بعضا حدود ۵ درصد از کل ارزش صندوقها شامل میشود، مواجه کند. در این میان با نگاهی به وضعیت ماههای گذشته صندوقها و جنگ نرخ به راه افتاده در این بازار، شرایط فعلی آنها را سادهتر میتوان ارزیابی کرد. جایی که اعطای مجوزهای جدید به شرکتهای سبدگردان و سهمخواهی آنها از بازار، سبب شده بود تا شرکتهای قبلی نیز به سمت بزرگتر کردن دارایی صندوقهای با درآمد ثابت متمرکز شوند و در این مسیر نیز راهی به جز ورود به بازی نرخ سود بالاتر برای جذب مشتری بیشتر نداشته باشند. از این رو صندوقهایی که عمدتا توانایی پرداخت سودهای بالاتر از ۲۱ تا ۲۲ درصد را نداشتند مجبور به ارائه پیشنهاد نرخهای حدود ۲۵ درصدی نیز شدند تا از گردونه رقابت حذف نشوند. به هر حال شرایط فعلی این نهادهای مالی باعث شده تا صندوقهای بورسی ناچار به نقد کردن اسناد خزانهای شوند که پیشتر خریداری کرده بودند. به این ترتیب این روزها به سبب پیشگرفتن عرضه از تقاضا شاهد کاهش قیمت «اخزا»ها و در نتیجه رشد نرخ سود آنها هستیم.

در این خصوص بخوانید: صدای پای بازی پانزی در بازار پول و سرمایه

انتظارات تورمی فزاینده

برخی عدم قطعیتها در فضای غیراقتصادی که عمدتا به سرنوشت نامشخص احیای برجام بازمیگردد، سبب شده تا بار دیگر شاهد افزایش انتظارات تورمی در فضای اقتصادی کشور باشیم. روز گذشته نرخ دلار آزاد بار دیگر به کانال ۳۳ هزار تومانی بازگشت و سکه نیز بیش از ۱۵ میلیون تومان قیمت خورد. آمارها از بازار مسکن نیز از تداوم رشد قیمتها حکایت میکند. در این میان از نرخ سود اوراق بدهی میتوان به عنوان دماسنجی برای اندازهگیری حرارت انتظارات تورمی استفاده کرد. بالاتر بودن نرخ سود اوراق بلندمدت نسبت به اوراق با سررسید نزدیکتر نشان از انتظارات تورمی دارد و بالعکس. تفاوتی که نشان از انتظار برای افزایش بیشتر نرخ بهره اقتصاد ایران در واکنش به تشدید نوسانات دارد. در چنین شرایطی عموما صاحبان سرمایه دیگر راضی به کسب سودهای ثابت (حتی اگر بدون ریسک هم باشند) نبوده و به دنبال جابهجایی سرمایههای خود به سمت مقاصدی هستند که حداقل با کسب سود واقعی صفر، از گزند تورم در امان بمانند. اما چرا انتظارات تورمی صعودی نتوانسته محرکی برای رشد قیمتها در بازار سهام شود؟

ابهام در فضای سرمایهگذاری

نگرانی از آینده اقتصاد ایران با ترکیبی از ابهامات اقتصادی و غیراقتصادی، تداوم سیاستهای انقباضی دولت و ناتوانی سیاستگذار در کاهش نرخها به سبب نگرانی از جهش نرخ دلار و فشار بیشتر بر معیشت خانوار، نگرانی فعالان اقتصادی از تصمیمات دولت در فصل نگارش بودجه و تداوم بیاعتمادی سهامداران به متولیان این بازار سبب شده تا ریزش قیمتها در بازار سهام ادامه داشته باشد و حتی بدترین هفتههای بورس در یک سال اخیر، تجربه شود. شاید چنین فضایی است که سبب شده شاهد انتقال داراییها به بازارهایی همچون دلار و مسکن هستیم. این روند طبیعتا بر فعالیت صندوقهای بورسی نیز اثرگذار است. بخشی از دارایی صندوقها در سهام (حداقل ۱۵ درصد) سرمایهگذاری شده که به دلیل شرایط نامناسب بورس و فشار ناشی از ورود به بازی پانزی جنگ نرخ به این نهادهای مالی، در نهایت تنگنایی را برای صندوقهای بورسی رقم زده که پیشتر به آن پرداختیم. در واقع رکود بازار سهام، سبب شده تا صندوقها نیز مجبور به نقد اوراق خزانه شده تا این روزها شاهد جهش نرخ سود «اخزا»ها به سقف ۱۰ ماهه شویم.

تبادل نظر